来源:现代咨询

作者:吴一冬、朱容男

引言

2022年上半年,受疫情反复和“留抵退税”政策影响以及地产行业持续疲软,财政收支缺口加大。除外部环境影响外,区县城投公司普遍自身起步较晚,且发展中存在诸多问题,例如资产规模小、融资能力较弱、业务发展单一等。

在此背景下,区县城投公司今年上半年财务表现如何,和上年度相比出现了哪些差异和变化?

截至2022年9月末,已发债城投公司陆续披露的2022年半年度财务报表,结合地区和信用评级两个维度对区县城投公司的资产、经营及获现、有息债务等三大财务指标的变化情况等进行了分析。

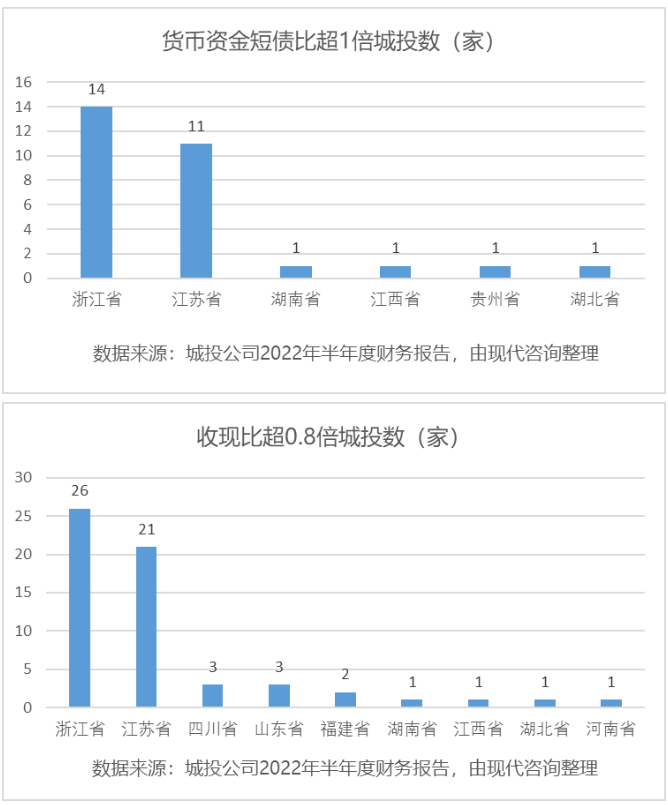

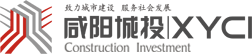

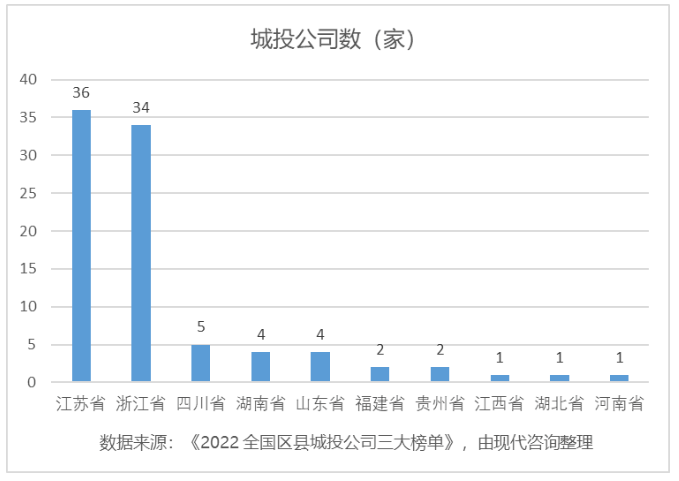

90家区县城投公司总体概况 2022年9月14日,城市投资网和现代咨询联合对“2022全国区县城投公司总资产情况、负债率情况及主体信用评级”等三大榜单进行了联合发布(详见《重磅!2022全国区县城投排行榜发布,24家资产超千亿》)。 本文以榜单内总资产规模前100名的区县城投公司作为分析对象,将截至发文之日,团队所收录到的90家区县城投公司的2022年半年度财务报告,作为分析样本,得出以下结论: 1、总资产 整体来看,区县城投公司2022年半年度总资产规模相较于上一年度呈扩张态势。较2021年度,有76家城投公司实现了资产规模正增长。其中最大涨幅为29.75%,为闽西兴杭国有资产投资经营有限公司旗下上市子公司紫金矿业集团的资产增加。另外有14家出现了资产规模负增长情况,其中最大跌幅为9.45%。 2、经营及获现 (1)营业收入 有48家区县城投公司实现了同比正增长,其中最大涨幅为159.39%,为杭州富阳城市建设投资集团有限公司房产销售收入大幅增加。 另外有42家出现了营业收入负增长情况,其中最大跌幅为64.06%,为房产销售收入大幅下降。 (2)净利润 有43家区县城投公司实现了净利润同比正增长,其中最大涨幅为782%,为宁波市奉化区投资集团有限公司,得益于总成本减少和投资收益增加。 (3)收现比 有46家区县城投公司实现了同比正增长,其中最大涨幅为1193.63%。另外有44家出现了收现比负增长情况,其中最大跌幅为85%,表明较多区县城投公司存在回款滞后情况。 3、有息债务 (1)总债务规模 较2021年度,有73家区县城投公司的总债务规模仍保持增长,其中最大涨幅为36.78%。另外17家总债务出现缩减情况,其中最大缩减幅度为15.20%,其余均在10%以内。 (2)债务结构 90家区县城投公司2022年平均短期债务占比为26.31%,相较于2021年度平均短期债务占比(27.92%)有所下降。 我们用货币资金对短期债务覆盖倍数来衡量区县城投公司短期偿债压力,2022年半年度超1倍的共有29家,相较2021年度17家,增加12家。另外2022年平均倍数为0.91倍,高于2021年度的0.79倍。 90家区县城投公司财务表现 1、地区 分省份来看。榜单内区县城投公司数量较多的省份主要为江浙两地,合计70家,占比达77.78%,其次是四川、湖南、山东。本部分选取区县城投公司2022年上半年的短期债务占比、总资本化比率、货币资金短债比、收现比为主要财务指标,以对比榜单内各地区城投公司的财务表现。 债务结构方面。短期债务占比超30%的共有33家城投公司,主要分布在江苏、浙江、山东等地,其中榜单内江苏有20家,浙江9家。

在90家样本区县城投公司中,AAA城投公司数量为6家,占样本总量的6.67%,AA+城投公司数量为66家,占比为73.33%,AA城投公司数量为18家,占比为20%。 (1)“两金”占比方面 城投公司主要从事基建和土地整理业务等,其项目结算和回款具体反映到城投公司报表科目上的存货和应收账款(简称“两金”),且(存货+应收账款)与总资产的占比为城投公司资金积压程度的重要指标。 截至2022年6月末,榜单内AAA城投公司两金占比低于30%的共3家,占总AAA城投公司数的50%;AA+城投公司两金占比低于30%的共11家,占总AA+城投公司数的16.67%;AA城投公司的两金占比均高于30%。可以得出信用评级较高的城投公司资金积压程度较低。 (2)债务结构方面 截至2022年6月末,AAA城投公司短期债务占比低于30%的共5家,占榜单内AAA城投总数的83.33%;AA+城投公司短期债务占比低于30%的共39家,占榜单内AA+城投总数的59.09%;AA城投公司短期债务占比低于30%的共13家,占榜单内AA城投总数的72.22%。虽总资产规模均为前100,但不同评级的城投公司的短期债务比还是存在一定差异。 (3)流动性方面 截至2022年6月末,AAA城投公司货币资金对短期债务的覆盖倍数超1倍的共1家,占榜单内城投总数的16.67%;AA+城投公司货币资金对短期债务的覆盖倍数超1倍的共20家,占榜单内AA+城投总数的30.30%;AA城投公司货币资金对短期债务的覆盖倍数超1倍的共8家,占榜单内AA城投总数的44.44%。相比AAA、AA+城投公司,AA城投公司超1倍的城投数占比较高。 (4)收现比方面 总结 第一,整体来看,区县城投公司2022年上半年总资产规模相较于上一年度同期呈上升态势。但在2022年上半年期间,有较多区县的城投公司存在回款滞后情况;有息债务方面整体来看,总债务规模仍保持增长趋势,但相比2021年度,2022年上半年短期偿债压力有所下降。 第二,从区域看,由于今年以来大部分地区的财政缺口扩大,土地市场低迷,土地出让收入也较大幅下滑,对于本身存在业务发展较为单一,经营性收入较少的区县城投公司来说,经营回款和偿债均产生较大影响,其中江苏、浙江、山东等地有较多的区县城投公司短期债务占比较高。流动性方面,样本内的货币资金对短期债务的覆盖程度较好的区县城投公司主要分布在江浙两地。同样,收现比较高的区县城投公司也主要分布在江浙两地。 第三,从信用评级看,样本内的城投公司分为AAA、AA+和AA三个等级。从“两金”占比情况来看,AAA城投公司的资金积压程度较低,侧面反映出部分AAA城投公司的业务多元化属性及资金的运作能力相对较强。从短期债务占比来看,AAA城投公司短期偿债压力相对较小。从货币资金对短债的覆盖倍数来看,AA城投公司超1倍的城投数占比较高。从收现比来看,评级较高的城投公司的收现能力较强。 附注 本文应用到的财务指标: 总资产 (存货+应收账款)/总资产:“两金管控” 营业收入 净利润率:净利润/主营业务收入 收现比:销售商品、提供劳务收到的现金/营业收入 总债务规模(有息债务):短期借款+一年内到期的非流动负债+长期借款+应付债券 短期债务占比:短期债务/有息债务 货币资金对短期债务的覆盖倍数:货币资金/短期债务 资本化比率:有息债务/(有息债务+所有者权益) 基于数据可比性,本文中,资产端数据为2022年半年度与2021年年度报告对比;经营及获现端数据为2022年半年度与2021年半年度报告对比;有息债务端数据为2022年半年度与2021年年度报告对比。